Как часто современное новшество оказывается изобретением

прошлого. «Новое – это хорошо забытое старое». Можно ли так сказать о

биметаллическом денежном стандарте? И имеет ли смысл примерить опыт давно

минувшего биметаллизма именно сейчас, когда повсеместно высказывается

недовольство действующей международной валютной системой?

Биметаллический стандарт, или биметаллизм, представляет

собой денежную систему, где совместно обращаются золотые и серебряные

монеты, между которыми установлен фиксированный курс обмена. Как и всякая

денежная система, биметаллизм включает определенные институциональные

соглашения, действующие де-юре, и практику денежного обращения, складывающуюся

де-факто.

Институциональные соглашения основываются на двух составляющих:

на законе о чеканке и законе о денежном обращении. Власти могут разрешить

свободную чеканку монет из одного или обоих металлов. «Свободная» чеканка

не означает бесплатную: правительственный или частный монетный двор взимает

некоторую плату (сеньораж) за превращение килограмма благородного металла

в килограмм монет.

Свободная чеканка золотых и серебряных монет является

необходимым, но не достаточным условием биметаллического стандарта. Закон

о денежном обращении определяет еще такие параметры, как номинал монет,

единицы измерения, условия обращения и т.д. При свободном денежном обращении,

либеральном экспорте и импорте обоих металлов монета становится неограниченным

законным платежным средством.

Если все три условия соблюдены, биметаллизм называют

системой двойного стандарта, или системой двойных валют. В чистом виде

он существовал в США и Латинском Валютном союзе в XIX веке. Вариация описанных

условий дает различные денежные системы. Когда только один металл разрешен

к чеканке монет, и его обращение неограниченно, то биметаллизм становится

монометаллизмом. Великобритания ввела монометаллизм в 1816 году. Если

оба металла могут обращаться без ограничений, но только один разрешен

к чеканке, то система носит название хромой, или горбатый, биметаллизм.

Он функционировал в Великобритании с 1774 по 1816 гг., во Франции, Германии

и США – после 1873 года. Наконец, последний вариант – это чеканка монет

из обоих металлов и свободное обращение одного из них. Курс торговых денег,

которые образуются таким образом, устанавливается рынком самостоятельно.

Торговые деньги обращались в средневековой Европе, а также в Германии,

Австрии и Нидерландах до безвозвратного перехода на золотой стандарт.

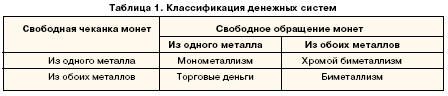

Полная классификация денежных систем приведена в таблице 1.

Как уже упоминалось, денежный стандарт характеризуется

также практикой денежного обращения, складывающейся де-факто. Де-юре

в стране может действовать биметаллизм, однако де-факто – монометаллизм.

Происходит это, когда в стране один металл вытесняет из денежного обращения

другой. Почему и когда вытеснение происходит, обсудим ниже, отметим

лишь, что подобные ситуации наблюдались в Великобритании до 1774 г.,

Мексике до 1905 г. и Пруссии в 1820-х годах.

История, как золото «вымывало» серебро

Золото и серебро всегда шли рука об руку в мире денег.

В Римской империи обращались как золотые, так и серебряные монеты. В

Европе, начиная с раннего Средневековья, основу национальных денежных

систем составляло только серебро. В XIII веке золотые монеты, ходившие

в обращении в Византии и мусульманском мире, вновь вернулись в Западную

Европу. Однако их было очень мало, и оценивались они в номинале серебряных

монет (чаще всего, в марках). После завоеваний в Новом Свете золото

в XVI веке хлынуло на континент. Европейские правительства начали устанавливать

официальный курс обмена между золотом и серебром. Из-за того, что среди

властей Европы не было единого мнения насчет оптимального курса обмена,

время от времени возникало спекулятивное движение металла из одних стран

в другие. Для предотвращения спекуляций правительства периодически корректировали

официальный курс.

Первые две трети XIX века мировая валютная система

разделялась на три блока. В зависимости от типа металлического стандарта

различались золотой и серебряный монометаллизм, а также биметаллический

стандарт. В золотой блок входили Великобритания, Португалия, а также

большинство британских колоний и доминионов. В серебряном блоке состояли

Пруссия, Россия, Австрия, Нидерланды, Дания, Норвегия, Швеция, Мексика,

Китай, Индия и Япония. Ядро биметаллического блока образовывали США

и Латинский Валютный союз, во главе которого стояла Франция. Помимо

нее в Союз, действовавший с 1865 г., входили Бельгия, Италия, Швейцария,

Папская область и Греция. Аналогичная денежная система применялась в

Болгарии, Румынии, Испании, Финляндии, которые формально в Союз не входили.

Общий денежный стандарт, а также параллельное обращение

монет из разных стран в рамках одного блока обеспечивали стабильность

валютных курсов внутри каждого блока. Однако между самими блоками стабильность

валютного курса не наблюдалась: цена золота и серебра по отношению друг

к другу постоянно изменялась. С 1800-х по 1870-е гг. колебания обменного

курса были относительно небольшими. Как только появлялось новое месторождение

золота, цена на него в серебряном эквиваленте падала, а когда находили

серебряные залежи, то снижалась цена серебра. Колебания курсов приводили

к интересному явлению: из денежного обращения попеременно вытеснялось

то золото, то серебро. В 1850-х гг. в Калифорнии, Австралии и Неваде

обнаружились обширные золотые россыпи, и подешевевший металл хлынул

в страны биметаллизма. Из него чеканились полноценные золотые монеты,

которые по официальному курсу обменивались на серебряные монеты. Странам

с золотым монометаллизмом (прежде всего, Великобритании) оказалось выгодно

менять свое золото в Париже для обслуживания долгов странам серебряного

монометаллизма.

В связи с тем, что поддерживалось свободное денежное

обращение, в странах Латинского Валютного союза золото «вымывало» серебро.

Действовал закон денежного обращения, открытие которого приписывают

британскому банкиру Т. Грэшему: «Худшие деньги вытесняют лучшие». Но

в 1870 г. в США находят большие месторождения серебра, и приток серебра

подрывает репутацию благородного металла. Многие страны, включая Германию,

с 1871 г. демонетизируют серебро и вводят золотой монометаллизм. Чуть

ранее большинство делегатов Парижской конференции 1867 г. проголосовалo

за придание золотому стандарту международного статуса. Теперь серебро

начинает вытеснять золото в странах биметаллизма. Короче говоря, биметаллизм

де-факто превращался то в золотой, то в серебряный монометаллизм. Такая

система впоследствии была названа альтернативным стандартом, поскольку

на практике из обращения исчезал тот металл, ценность которого в данный

момент времени была завышена.

Многие экономисты полагают, что биметаллизма как такового

не существует, а есть лишь система переключения между двумя монометаллическими

стандартами.

Серебряный доллар больше не чеканится

Особых неприятностей циклические изменения в денежной

системе не приносили, пока объем международного движения капитала не

превысил размеры накоплений драгметаллов в странах биметаллизма. Встал

вопрос: как ограничить стихийную игру рынка и укрепить денежную систему?

Ответы были самыми разными. Наиболее простое и очевидное решение – отменить

фиксированный курс обмена между двумя металлами. Один ученый из Ганновера,

где такая система просуществовала до 1857 г., назвал одновременное обращение

двух металлов без официального обменного курса системой параллельных

валют, чтобы отличить ее от классического биметаллизма. В Латинском

Валютном союзе с 1873 г. прекратили чеканить серебряные монеты, а неограниченный

прием серебра в качестве платежа – упразднили. По сути дела, власти

решили постепенно переходить от биметаллизма к монометаллизму.

В 1871 г. Япония объявила о введении золотого стандарта.

Однако вследствие нехватки золота и постоянного бюджетного дефицита

страна перешла на биметаллизм. Вскоре, после победоносной войны с Китаем,

Япония получила огромную контрибуцию – 38 млн. фунтов стерлингов, обеспеченных

британским золотом. Именно эти средства и позволили учредить в 1897

г. «золотую» иену.

С 1893 г. в Индии перестал действовать серебряный стандарт.

Вместо него был введен золотой монометаллизм, однако сделано это было

косвенным образом: индийские рупии по фиксированному курсу обменивались

на «золотой» фунт стерлингов. Так постепенно шло создание стерлингового

валютного блока.

В Российской империи уже длительное время велась подготовка

к денежной реформе. Французские власти и деловые круги призывали правительство

Александра III ввести серебряный монометаллизм или, еще лучше, биметаллизм.

Однако, несмотря на все препятствия (Франция являлась основным кредитором

России), С. Витте в 1897 году ввел в России золотой стандарт. Между

тем в Европе и Северной Америкe полным ходом шел распад биметаллической

системы. Сначала биметаллизм превратился в хромой стандарт, а затем

отказались и от него. С 1900 г. оплата ценных бумаг в США предусматривалась

только в золоте, а чеканка серебряного доллара остановилась. Чтобы обеспечить

плавный вывод серебра из денежного обращения, Казначейство США ежемесячно

производило его закупки. В связи с прекращением чеканки серебряных монет

встал вопрос о роспуске Латинского Валютного союза. Правительства стран-участниц

обратились к Франции с требованием гарантировать возмещение хотя бы

золотого содержания серебряных монет. Франция сделать это отказалась,

и в 1890-е гг. Союз прекратил свое существование, хотя формально он

сохранялся до конца 1926 года.

Истоки кризиса и анализ денежного стандарта

Биметаллический стандарт спокойно существовал на протяжении

многих десятилетий, и его внезапная «кончина» в 1870-х гг. выглядит

несколько странной. Среди всех версий кризиса биметаллизма можно выделить

четыре наиболее реальные. Первое, «структурное» объяснение основывается

на сдвигах в денежном предложении [1]. Второе объяснение основывается

на монетарных последствиях роста уровня жизни, технического прогресса

и международной торговли. С увеличением благосостояния и уровня жизни

образовался дефицит мелких серебряных монет и золотых монет крупного

достоинства. По мнению Ф. Хайека, Нобелевского лауреата по экономике,

«это делало проблемой любой пересчет крупных единиц в мелкие, и никто

не был способен, даже ради собственных интересов, придерживаться одной

счетной единицы» [2].

Третье объяснение основывается на политических причинах.

Четвертое, которое Б. Айхенгрин и Н. Сассмэн находят наиболее правдоподобным,

отражает т.н. «сетевой эффект» [3]. Развитие международной торговли

и инвестиций делало использование единообразного денежного стандарта

все более и более выгодным. Хотя трансакционные издержки и неопределенность

обменного курса между золотом и серебром были незначительными, они сдерживали

рост мировой экономики. Самому первому и тщательному анализу биметаллический

стандарт подвергли в 1890-1900 гг., в ходе исследования причин кризиса

системы. В обсуждении темы участие приняли такие известные экономисты,

как И. Фишер, Дж. Логлин и Р. Гиффин. После окончания дебатов биметаллизм

был признан недееспособным, и упоминания о нем исчезли из экономических

учебников. В 1990-х гг., как ни странно, к теме биметаллического стандарта

вернулись такие мэтры, как М. Фридмен и М. Флэндро. Прежде чем приступить

к подведению итогов функционирования денежного стандарта, необходимо

определить, идет ли речь об отдельно взятой стране или о группе стран.

С какой точки зрения необходимо анализировать биметаллизм: с международной

или местной? Используя терминологию Дж. Логлина, биметаллизм следует

разделить на национальный и международный [4]. Сторонники национального

биметаллизма считали, что выбор денежной системы необходимo основывать

исключительно на национальных интересах, позиции других стран не должны

приниматься во внимание.

Приверженцы международного биметаллизма, напротив,

верили, что нормальная работа денежного стандарта невозможна без достижения

межгосударственных договоренностей. Страны биметаллизма нуждаются в

заключении общего соглашения об унификации их денежных систем. Еще в

1582 г. итальянский экономист Г. Скаруффи выдвинул идею системы международных

договоров для взаимной фиксации валютных курсов. Если ситуация в других

странах игнорируется, возникают дестабилизирующие перекосы в курсах

обмена между двумя металлами. Например, в XIX веке в США действовал

курс отношения золота к серебру 1:16, а в Латинском Валютном союзе –

1:15.5, что приводило к спекуляциям. Таким образом, биметаллический

стандарт не может находиться в изоляции, его необходимо рассматривать

в международном контексте.

Главный вопрос в анализе биметаллизма заключается в

исследовании его устойчивости. Во-первых, могут ли золото и серебро

находиться в совместном обращении без изменения официального курса обмена

между ними в течение длительного времени? Во-вторых, был ли переход

большинства стран на золотой монометаллизм неизбежным шагом? Самые первые

приверженцы монометаллизма твердо верили, что официальный курс обмена

между двумя металлами стабилизирует рыночные цены на золото и серебро.

По их мнению, неизменность официального курса делает выбор экономических

агентов между двумя металлами индифферентным.

Однако этот тезис справедлив до тех пор, пока рынки

благородных металлов находятся в состоянии равновесия. Как только баланс

спроса и предложения нарушается, биметаллизм становится привлекательной

мишенью для спекулянтов. В зависимости от того, ниже или выше находится

официальный курс по отношению к рыночному курсу, из денежного обращения

«вымывается» золото либо серебро.

В ходе дебатов приверженцы биметаллизма были вынуждены

согласиться с необходимостью периодической корректировки официального

курса. По мысли И. Фишера, корректировка может быть не частой по двум

причинам. Во-первых, если обменный курс установлен изначально правильно,

то в дальнейшем потребуются лишь незначительные его изменения. Во-вторых,

с корректировкой курса необходимо аккуратно обращаться, чтобы не нарушить

баланс издержек макроэкономической адаптации (в условиях металлического

стандарта ими выступают расходы на транспортировку и страхование металлов)

и удерживать курс между экспортно-импортными точками [5]. Словом, биметаллизм

не может существовать без периодического изменения курса обмена между

двумя металлами, а в случае частых шоков выгоднее ввести между ними

плавающий обменный курс. Что касается неизбежности золотого монометаллизма,

сторонники биметаллизма считали, что переход на золотой стандарт произошел

по случайному стечению обстоятельств. Однако их позиция полностью несостоятельна

перед аргументами «монометаллистов». Как показал исторический опыт,

золотой стандарт является предпочтительной денежной системой для богатых

и экономически развитых стран мира. В Великобритании полным ходом шла

промышленная революция, удешевившая чеканку монет (например, благодаря

паровому прессу), в результате чего обращение золотых монет во всем

мире стало более дешевым. Остальные страны, привлекая британские инвестиции

и перенимая технологии, одновременно копировали и денежную систему Великобритании.

В конечном счете, большинство стран вслед за лидером ввели золотой монометаллизм.

Таким образом, переход на золотой стандарт был неизбежен с исторической

точки зрения.

Наконец, последний вопрос: возможна ли при биметаллическом

стандарте ценовая стабильность? Аргумент в пользу биметаллизма заключается

в том, что при нем движения цен на благородные металлы нейтрализуют

друг друга. Дж. Логлин назвал такой эффект «компенсирующим действием».

Действительно, в теории рост цен на один металл «погашается» за счет

падения или сохранения цен на другой металл. В итоге дефляция при биметаллизме

должна быть ниже, чем при монометаллизме. Однако на практике kомпенсирующее

воздействие возможно, только если подешевевший металл вытесняет из обращения

металл подорожавший.

Для сохранения прежнего объема денежного предложения

власти вынуждены чеканить больше дешевых монет, а это означает рост

издержек. Согласно результатам исследования экономистов Федерального

Резервного банка Чикаго, издержки восполнения выбывших дорогих монет

превышают выгоды от ценовой стабильности [6], т.е. стабилизационное

преимущество биметаллизма сходит на нет перед лицом роста издержек денежного

обращения. В конечном счете, обсуждение достоинств и недостатков биметаллизма

можно резюмировать словами М. Фридмена: «биметаллизм является нестабильным

и неудовлетворительным денежным стандартом, включающим частые сдвиги

между двумя альтернативными монометаллическими стандартами» [7].

Выводы из уроков истории

Какие выводы можно извлечь из опыта давно минувших

дней? По большому счету, за всю свою историю международная валютная

система, кроме перехода на плавающие курсы, коренных изменений не претерпела.

Как прошлые денежные стандарты были привязаны к определенному резервному

активу, так они продолжают функционировать и сейчас. Благодаря такой

наследственности современная валютная система может с легкостью перенять

несколько структурных особенностей эпохи биметаллизма.

– На сегодня к официальным резервным активам, составляющим

международную ликвидность, относят доллар США, фунт стерлингов, СДР

МВФ и золото. Серебра среди иностранных резервов центральных банков

нет. Однако во времена биметаллизма серебро выступало достойным конкурентом

золоту, и оно может опять занять это место, ведь серебро входит в состав

государственных резервов большинства стран мира.

– Отнесение серебра к официальным резервным активам

позволит денежным властям увеличить объем иностранных резервов и тем

самым снизить вероятность возникновения и распространения валютных кризисов.

В период биметаллизма комбинация двух металлов обеспечивала большие

резервы и повышенную валютную устойчивость.

– Перспектива долларового кризиса вынуждает рыночных

игроков искать альтернативные резервные активы. Серебро наравне с золотом

может выступить активом «последней инстанции» и помочь поддержать нормальное

развитие мировой экономики даже в случае кризиса резервных валют.

– В 2000 г. МВФ опубликовал работу С. Опперса, специалиста

по биметаллизму, в которой тот предложил концепцию двойного валютного

правления. Смысл двойного правления заключается в том, что валютный

курс фиксируется не к одной валюте, как в традиционном случае, а к корзине

из двух валют. Состав иностранных резервов валютного правления, равных

денежной базе, автоматически корректируется в соответствии с колебаниями

курсов резервных валют. Таким образом, двойное валютное правление будет

функционировать аналогично системе альтернативного стандарта, характерной

для биметаллизма, что устранит риск «голландской болезни».

– Использование серебра в качестве официального резервного

актива даст стимул к развитию финансового рынка на основе серебра: обеспеченные

серебром ценные бумаги, серебряные сертификаты, серебряные производные

инструменты и т.д. Новые возможности диверсификации вложений позволят

укрепить национальные банковские системы и финансовые институты.

Сергей Моисеев